作者:史曉姍

來源:中證鵬元評級

"主要內容

2025年11月5日,西安鋼研功能材料股份有限公司(簡稱“鋼研功能”)的科技創新可轉換公司債券獲批,成為首只嚴格意義上的科創可轉債,引發市場廣泛關注。本系列文章立足中小型非上市公司,對比分析股債結合債券產品,并為中小型非上市科創企業的融資提出建議。

股債結合產品的對比分析:(1)可轉債和附轉股權科創債的對比。目前,非上市公司股債結合科創債券產品主要分為兩類:可轉債和附轉股權債券。其中,可轉債包括股轉系統定向可轉債、交易所非公開發行可轉債;附轉股權科創債包括交易所和銀行間市場的混合型科創債。相對來說,可轉債更側重“股”的屬性,發行和投資門檻更高,附轉股權科創債更側重于“債”的屬性,發行和投資者參與范圍更廣。目前,附轉股權可轉債中僅銀行間市場混合型科創票據給出轉股權安排細節,與傳統可轉債不同,其參與主體包括了科創投資主體,為此轉換標的除股票外還包括基金份額。且發行期限更長,政策要求應發行3年期及以上中長期品種。(2)股轉系統定向可轉債和交易所非公開發行可轉債對比分析。相同點:二者都是非公開發行、都具有債轉股屬性。條款方面均可以設置價格修正。不同點:股轉系統可轉債主要面向擬上市的中小型科創企業;而交易所非公開發行可轉債面向所有非上市主體,嚴格限制股東人數和轉換期,轉股存在一定不確定性。此外,交易所的投資者范圍更廣,債券流動性更好。(3)可交換債。與可轉債的不同點主要體現在發行方式、發行條件及投資者范圍;發行主體和股份來源等方面。其中,可交換債發行人是上市公司股東,交換股份來源發行人持有的其他公司股份,不涉及新增股份,不會對原股東權益造成攤薄;可轉債發行人多為是上市公司本身(少數為非上市公司發行),轉股來源是購回股份或新發股份。

科創債券品種選擇:銀行間和交易所科創債發行條件區別主要體現在發行人要求、用途類科創債募集資金用于科創領域的比例、風險分擔機制等方面。股轉系統對科創屬性要求較低,更側重于盈利能力和市值管理。而交易所則明確了企業科創收入占比、科創投入占比、核心專利數量等要求。

"

2025年11月5日,全國中小企業股份轉讓系統(簡稱“股轉系統”)創新層科創企業西安鋼研功能材料股份有限公司(簡稱“鋼研功能”)的科技創新可轉換公司債券(簡稱“科創可轉債”)獲批,成為首只嚴格意義上貼標的科創可轉債,引發市場廣泛關注。該債券是在交易所非上市公司非公開發行可轉債基礎上結合科創主題的創新產品。目前,科創型企業多為中小型非上市公司,股債結合產品可以為其帶來低成本的前期融資,同時給投資者帶來未來公司的成長收益。本文立足中小型非上市公司,對比分析股債結合債券產品,包括股轉系統定向可轉債、科創可轉債(合稱“可轉債”)、含轉股條件的科創債以及混合型科創票據(合稱“附轉股權科創債”)、可交換債,并為中小型非上市科創企業的融資提出建議。

一、股債結合產品的對比分析

本節集中分析轉股特征,暫不討論科創屬性。

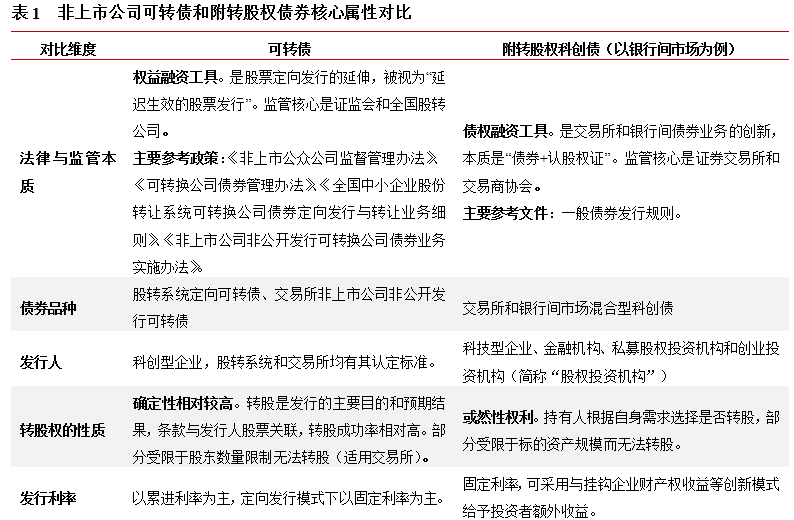

(一)可轉債和附轉股權科創債的對比

目前,非上市公司股債結合科創債券產品主要分為兩類:可轉債和附轉股權債券。其中,可轉債包括股轉系統定向可轉債、交易所非公開發行可轉債;附轉股權科創債包括交易所和銀行間市場的混合型科創債。

相比可轉債,附轉股權科創債推出較晚。2022年交易所和銀行間市場分別推出科技創新公司債和科創票據,鼓勵在轉換選擇權方面進行創新。2023年,銀行間市場面向科創企業推出混合型科創票據(以下統一稱為“混合型科創債”),明確轉股權的設計。2025年債市“科創板”推出,交易所和銀行間市場進一步擴大科創債主體參與范圍,同時明確鼓勵發行人選擇轉股選擇權等創新模式。

雖然都可以轉股,可轉債和附轉股權科創債在法律本質、監管邏輯和市場功能上存在根本區別。相對來說,可轉債更側重“股”的屬性,發行和投資門檻更高,附轉股權科創債更側重于“債”的屬性,發行和投資者參與范圍更廣。目前,附轉股權可轉債中僅銀行間市場混合型科創債給出轉股權安排細節,與傳統可轉債不同,其參與主體包括了科創投資主體,為此轉換標的除股票外還包括基金份額。且混合型科創債發行期限更長,政策要求應發行3年期及以上中長期品種,可設計為“N+N”的期限結構,從而更符合科創企業長期融資需求,以及可以隨著投資退出安排設置本息分期償還。具體對比分析詳見下表。

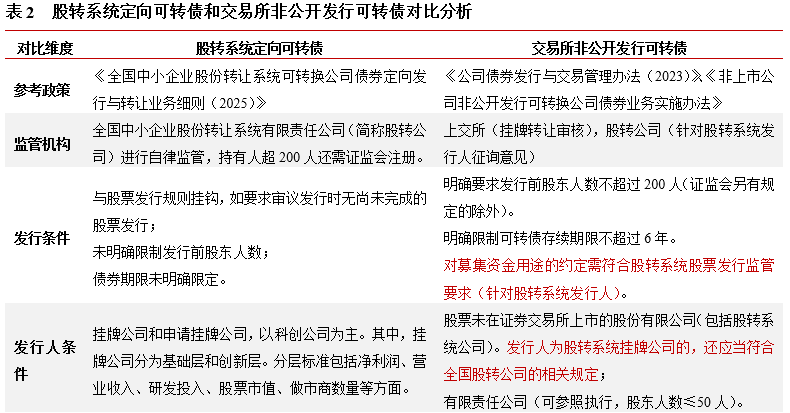

(二)可轉債的細分對比

本節主要對股轉系統定向可轉債和交易所非公開發行可轉債的發行條件進行對比分析。雖然同為可轉債,且交易所囊括了股轉公司在內的所有非上市公司,但二者在發行政策上依然有一定差異。

1、相同點

二者都是非公開發行、都具有債轉股屬性,發行都需要股東大會特別決議2/3以上出席表決權通過,都要求制定持有人會議規則和受托管理制度等。在債券條款方面,均可以設置轉股價格修正條款(包括下修條款,而上市公司定向可轉債不允許設置下修條款,不特定發行不允許設置上修條款)。

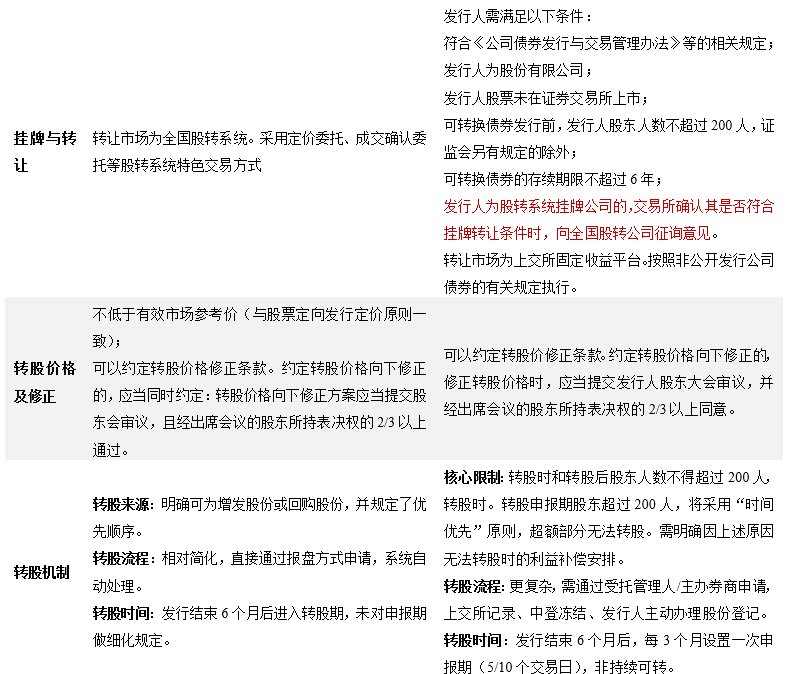

2、不同點

股轉系統服務于現有或申請掛牌公司,交易所是服務于更廣泛的非上市公司,包括了股轉系統公司。當發行人為股轉系統掛牌公司時,債券發行、掛牌、轉讓、轉股和信息披露等均需符合兩個市場的監管要求。其中,股轉系統掛牌公司和申請掛牌公司遵循相同的核心規則和遵循相似的基本流程。兩類主體的核心不同點在于審核流程的嵌入方式:申請掛牌公司的可轉債發行是與股票掛牌申請同步進行的,審核流程與股票掛牌審核深度綁定,即“一次申報,同步審核”。這里不對股轉系統主體做區分。具體看,股轉系統定向可轉債和交易所非公開發行可轉債的核心差異主要體現在發行人資質、股東數量要求、轉股機制和投資者適當性要求。

第一,發行人資質。股轉系統尤其是創新層企業定位是擬上市企業,在凈利潤、營業收入、研發投入、股票市值等方面有更嚴格要求。交易所則面向非上市主體,除科創債自身的要求外沒有其他要求(這里不考慮城投地產特殊發行人情形)。

第二,股東和持有人要求。股轉系統定向可轉債,并未限制發行前股東和發行后持有人[1]數量,僅要求當發行后持有人超過200人時再股轉公司通過審核后,需提交證監會注冊。交易所市場,則嚴格限制了發行前股東人數和轉股后股東人數不超過200人。

第三,轉股機制。兩個債券品種轉股機制核心差異是交易所采用“時間優先”原則,超額部分無法轉股。同時,需明確因上述原因無法轉股時的利益補償安排,主要是因為上述對股東人數的限制。此外,交易所在轉股期限上要求每3個月設置一次申報期(5/10個交易日),非持續可轉。

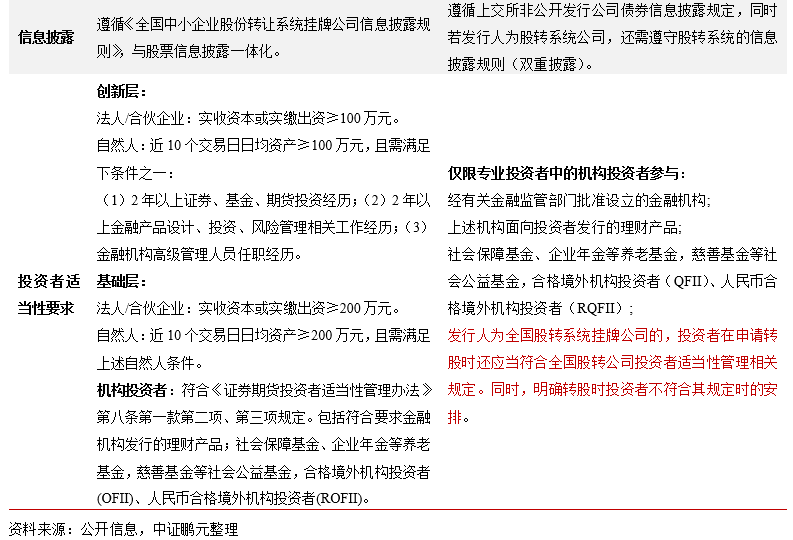

第四,投資者適當性。股轉系統定向可轉債面向個人和機構投資者,設置了較高的參與條件,與股票投資條件相同。交易所非公開附轉股權公司債僅限機構投資參與,但無資產規模限制,投資者范圍更廣。但發行人為股轉系統掛牌公司時,轉股時持有人需滿足股轉系統適當性要求。

整體看,股轉系統可轉債主要面向擬上市的中小型科創企業;而交易所非公開發行可轉債面向所有非上市主體,通過嚴格限制股東人數和轉換期,可以避免非上市公司股權結構過早分散,但轉股存在一定不確定性。此外,交易所的投資者范圍更廣,債券流動性更好。

(三)可交換債

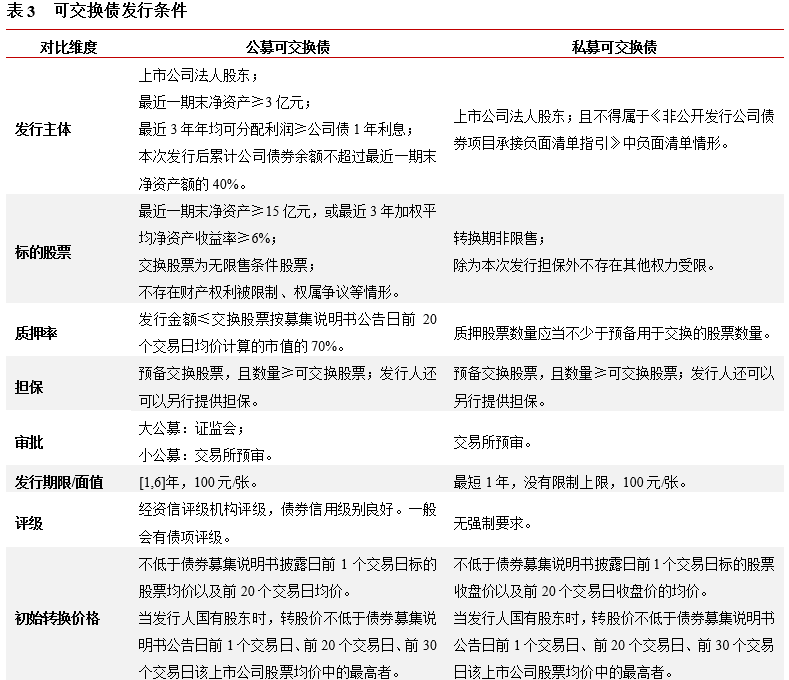

可交換債是為了緩解上市公司股東融資難題而推出,通過逐漸交換股票,實現股東減持、低息融資,同時降低對二級市場的沖擊。與可轉債相比,相同點是二者均有轉股權,公募發行期限最短1年且不超過6年(私募發行僅要求最短1年),發行利率較低。此外,同樣有轉股價格調整、轉股價格修正條款,可交換債一般會設置下修條款。和可轉債一樣,偏股的可交換債轉股條件相對較低,發行利率較低,以順利完成股票交換。

不同點主要體現在發行方式及發行條件、轉換標的等方面: 第一,發行方式、發行條件及投資者范圍。可交換債目前以私募發行為主,而可轉換債券以公募發行為主。私募發行申報門檻低,主要面向特定的合格投資者,發行程序相對靈活。公募發行又可以進一步細分,大公募發行同時面向公眾投資者和合格投資者發行,對發行人凈資產、可分配利潤、發行后公司債余額、發行規模等有限制性約定;小公募可交換公司債券僅面向合格投資者發行,發行條件較為簡單。北交所目前尚未指定非公開發行的業務規則。第二,發行主體和股份來源。可交換債發行人是上市公司股東,交換股份來源發行人持有的其他公司股份,不涉及新增股份,不會對原股東權益造成攤薄;可轉債發行人多為是上市公司本身(少數為非上市公司發行),轉股來源是購回股份或新發股份。第三,價格修正。一般可交換債對價格修訂沒有限制,可以上修也可以下修,以下修為主。非公開發行可轉債的,對轉股價格修正未做限制。第四,轉股時間。可交換債在發行日起12個月(私募發行為6個月)以后可以進行轉股,而可轉債一般是在6個月后即可轉股。第五,發行目的。可轉債募集資金一般用于投資項目,定向發行時可以用于再融資或并購重組。而可交換債不一定用于投資項目,可用于股權結構調整、投資退出、流動資產管理,市值管理。

二、科創債券品種的選擇

(一)銀行間和交易所科創債發行條件對比

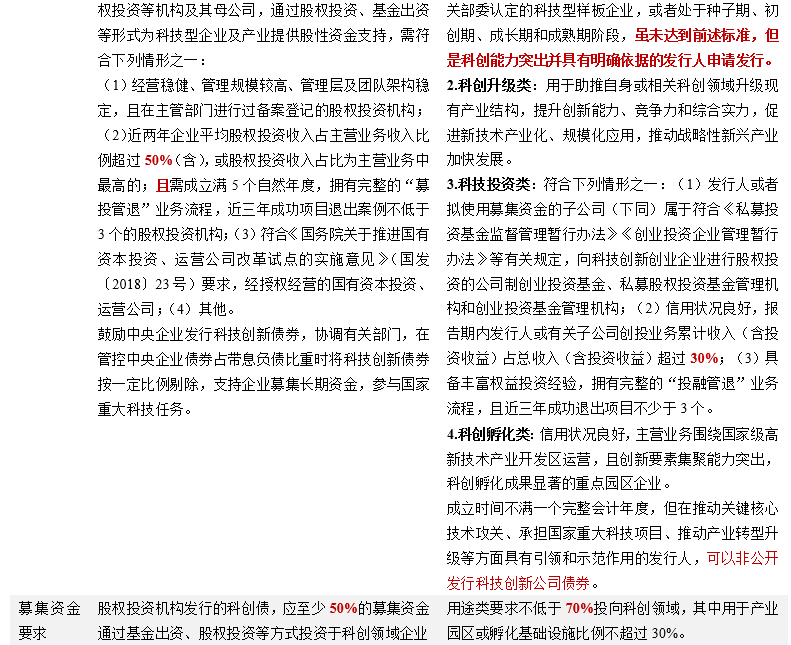

2025年5月7日,央行和證監會聯合發布《關于支持發行科技創新債券有關事宜的公告》(簡稱《公告》),明確金融機構、科技型企業和私募股權投資機構三類主體的發行資格。交易所在《公告》基礎上新增支持商業銀行、證券公司、金融資產投資公司等金融機構作為科技創新債券發行主體;同時,新增支持股權投資機構募集資金用于私募股權投資基金的設立、擴募等;銀行間市場交易商協會隨即推出具體的科技創新債券產品,將此前的科創票據統一升級為科技創新債券。主體類新增科創貸款支持范圍內的企業、科創板或創業板等上市的科技公司、形成核心技術或發明專利數量符合條件的軟件行業企業、經有關部門認定的科技型企業,同時細化股權投資機構規定。

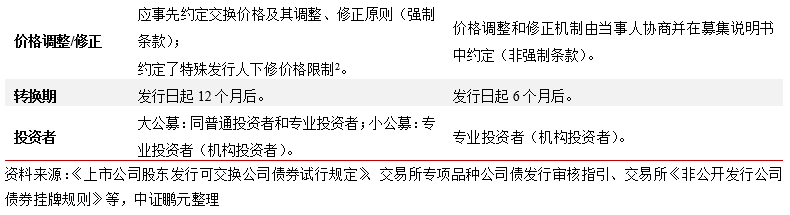

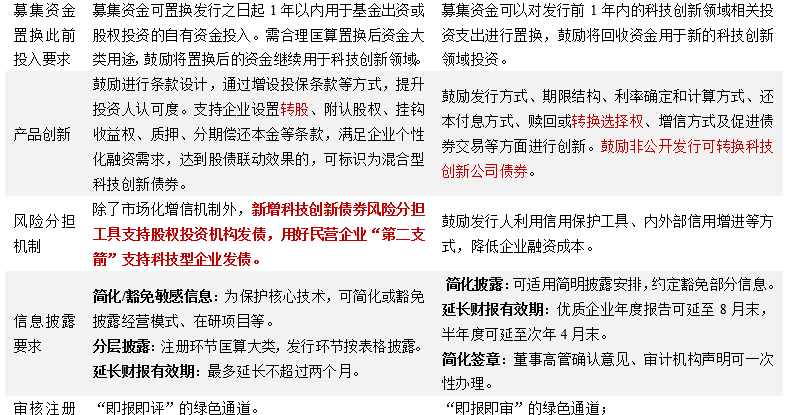

具體看銀行間和交易所市場的科創債發行要求,區別主要體現在發行人要求和用途類科創債募集資金用于科創領域的比例等方面。尤其是交易所市場,對發行人的認定和募集資金使用限制的標準更詳細和嚴格。具體來看:第一,發行人分類。銀行間市場主要分為科技型企業和股權投資機構,其中明確支持科技型企業母公司發行科技創新債券,實現“母子聯動”協同融資;交易所分類大致相同但更加細化,并給出了明確的量化標準,其中科技型主體包括科創企業和科創升級企業,投資型主體包括科技投資和科創孵化企業。此外,銀行間市場明確提出支持央企發行長期科創債參與國家重大科技任務,交易所則支持滿足條件的發行人非公開發行科技創新公司債券。第二,募集資金用途限制。該要求主要限制投資類/用途類企業,銀行間市場要求股權投資機構至少50%資金投向科創企業,交易所市場要求用途類企業不低于70%投向科創領域,其中用于產業園區或孵化基礎設施比例不超過30%。第三,銀行間市場科技創新債券在風險分擔機制上有所創新。依托科技創新債券風險分擔工具、民營企業債券融資支持工具等政策性工具,通過提供擔保增信、創設信用風險緩釋憑證(CRMW)、債券投資等多種方式,為科技型企業和股權投資機構提供增信。

2022年-2025年11月23日,非金融企業科創債在交易所和銀行間市場的發行規模占比分別為51%和49%,其中國有企業市場分布較為均衡,交易所占比略高,2025年為53%;民營企業集中在銀行間市場,2025年占比88%,其中同步發行CRMW的占比4.3%,低于2024年的7.5%。2025年新增金融類投資主體發行的科創債中,由銀行發行的規模占比79%,由證券公司發行的規模占比21%,分別集中在銀行間市場和交易所市場。

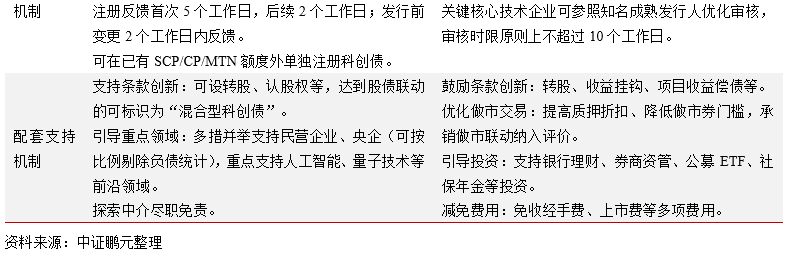

(二)股轉系統科創屬性

股轉系統發行人主要對標其他市場的科創主體類發行人。根據股轉系統分層標準,盈利能力較好、科研投入較高的企業可以申請進入創新層(詳見下表)。和上文科創債的標準相比,股轉系統對科創屬性要求較低,更側重于盈利能力和市值管理。而交易所則明確了企業科創收入占比、科創投入占比、核心專利數量等要求。

[1] 證券持有人是指定向發行可轉債說明書中確定或預計的新增可轉債持有人人數(或人數上限)與本次發行前普通股、優先股以及可轉債持有人之和。

[2] 上交所和北交所規定:受到上市公司股東減持股份相關限制的(深交所沒有該限制表述)上市公司控股股東、實際控制人及其一致行動人發行的可交換公司債券在存續期內向下修正換股價格時,其修正后的換股價格不得低于上市公司最近一個會計年度“或” 最近一期財務報告期末每股歸屬于上市公司股東的凈資產,“以及” 公開發行股票并上市的發行價格。2、深交所規定:(1)上市公司控股股東、實際控制人及其一致行動人發行的可交換公司債券在存續期內向下修正換股價格時,其修正后的換股價格(向后復權)不得低于上市公司最近一個會計年度“或” 最近一期財務報告期末每股歸屬于上市公司股東的凈資產。(2)上市公司首次公開發行時的控股股東、實際控制人及其一致行動人發行的可交換公司債券在存續期內向下修正換股價格時,其修正后的換股價格(向后復權)不得低于上市公司首次公開發行時的股票發行價格。

作者|史曉姍

部門|中證鵬元 研究發展部

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“中證鵬元評級”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

中證鵬元評級

中證鵬元評級