鐺煮山川,粟藏世界,有明月清風(fēng)知此音。呵呵笑,笑釀成白酒,散盡黃金。

作者:阿邦0504

來源:債市邦(ID:bond_bang)

繼續(xù)未完的故事,前面《有苦說不出的銀行債承》和《一個包銷案例的解析》說到了現(xiàn)在銀行DCM業(yè)務(wù)的承銷費競爭窘境和包銷所帶來的無盡痛楚,NAFMII債券承銷業(yè)務(wù)越來越成為銀行維護客戶關(guān)系的附庸產(chǎn)品,而非創(chuàng)利品種。

如同雞肋,食之無味,但棄之,也不行。

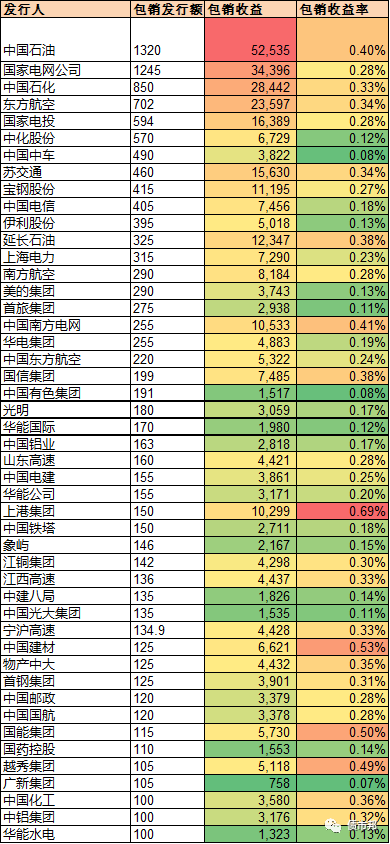

今天就繼續(xù)通過熟悉數(shù)據(jù)分析,來看看各家銀行機構(gòu)在NAFMII包銷中所付出的成本,以及哪些發(fā)行人主體,通過包銷獲取了最大的收益。

01

如何定義包銷?

阿邦最早做過一個包銷的研究,主要通過兩個指標(biāo)去判斷是否銀行包銷的債券,分別是:

1、發(fā)行人主體評級AAA;邏輯是銀行只會包銷最優(yōu)質(zhì)的發(fā)行人。

2、上市首日估值偏離超過25bp;比如票面2.5%,如果上市首日估值超過2.75%的,就推斷為包銷。這個是主觀的判斷,覺得只要是包銷銀行至少都要虧個一定的bp,不然就不會包銷了。

現(xiàn)在回頭看,這兩個指標(biāo)都不夠精準(zhǔn)。

雖然銀行只會選擇包銷最優(yōu)質(zhì)的發(fā)行人邏輯沒有錯,但是現(xiàn)在不能用AAA外評去代表最優(yōu)質(zhì)發(fā)行人這個群體了,畢竟永煤也是AAA,海航是AAA,華晨也是AAA。

其次是25bp的判斷太過于主觀,偏離超過25bp的未必是包銷,可能是市場環(huán)境不好造成的偏離,可能是結(jié)構(gòu)化發(fā)行造成的偏離;同樣的偏離不到25bp的項目,也可能是包銷。

所以這次升級了一下判斷包銷的邏輯體系,同時滿足以下兩個條件的債券發(fā)行判斷為包銷

1、債項的中債隱含評級超過AA+;用中債隱含評級代替外部評級區(qū)分最優(yōu)質(zhì)的發(fā)行人;

2、發(fā)行結(jié)果公告中的有效申購家數(shù)為1家or2家;優(yōu)質(zhì)發(fā)行人永遠(yuǎn)不缺投資人,有效申購機構(gòu)僅為1或2的原因,最大的可能是發(fā)行人通過包銷大幅壓低票面利率,使得投資人避而遠(yuǎn)之。

我們來看一下,堅持市場化發(fā)行的優(yōu)質(zhì)發(fā)行人——中國國家鐵路集團和中央?yún)R金公司的發(fā)行結(jié)果公告,每次發(fā)行的有效申購家數(shù)都能超過10家。看著這數(shù)字,隔著屏幕都能感覺到鑼鼓喧天熱鬧非凡的發(fā)行場面。

這才是直接融資應(yīng)有之義啊!

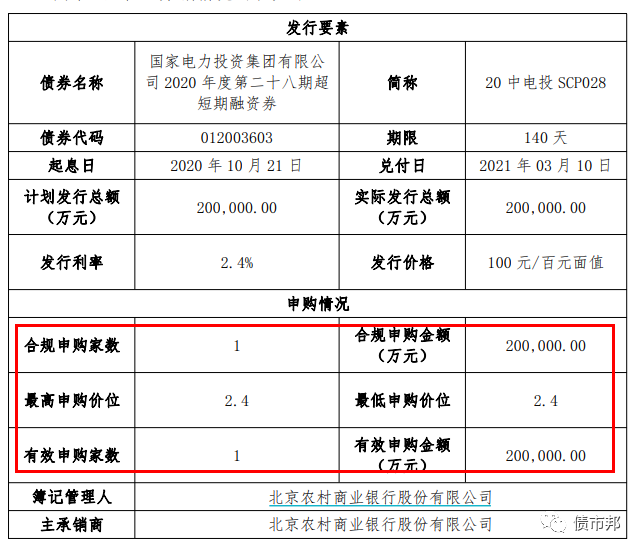

再來看看包銷發(fā)行的優(yōu)質(zhì)發(fā)行人發(fā)行場面,冷冷清清凄凄慘慘戚戚,發(fā)20億元,只有1個申購人,1個申購價位,1倍的全場倍數(shù)。

這個券票面2.4%,上市首日估值是多少呢?3.1%。凈價99.73,上市首日投資人(包銷人)凈虧損540萬元。

其實,包銷發(fā)行與結(jié)構(gòu)化發(fā)行有異曲同工之妙,都是非市場因素主導(dǎo)了定價。

02

NAFMII債券整體包銷情況

在明確包銷的定義之后,那么我們可以對數(shù)據(jù)進行進一步分析了。

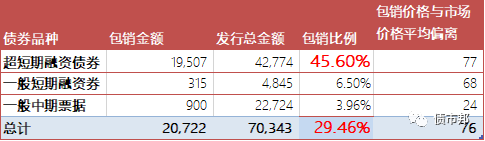

截至2020年12月10號,按照前述兩個標(biāo)準(zhǔn),本年NAFMII公司信用類債券(中票、短融、超短)共有1375支,金額共計20722億元的個券為包銷發(fā)行,而同期NAMFII公司信用類債券的發(fā)行總數(shù)為6570支,金額共計70342億元。

包銷發(fā)行債券支數(shù)占比超過市場發(fā)行總支數(shù)的20%,包銷發(fā)行金額接近市場發(fā)行總金額的30%。

從價格看,包銷券的票面利率比市場估值平均要低76bp。

分品種看,超短期融資券為重災(zāi)區(qū),接近一半的發(fā)行金額均為包銷發(fā)行。

面對這樣市場的數(shù)據(jù),也難怪易綱行長在央行研究上的署名文章《再論中國金融資產(chǎn)結(jié)構(gòu)及政策含義》會有這樣的總結(jié)感慨,“近10年我國直接融資占比不升反降……債券融資屬于直接融資,但我國債券的持有主體是銀行,2018年末銀行持有的債券占全部債券的51.5%,其中相當(dāng)部分實際上是銀行通過貨幣創(chuàng)造為企業(yè)融資,也具有間接融資的特點。如果扣除這部分,直接融資占比會進一步下降……目前來看,在金融工具中,債券市場的約束比銀行貸款融資強,股權(quán)市場的約束又比債券市場強。風(fēng)險向金融機構(gòu)尤其是銀行集中,容易扭曲激勵約束機制,影響金融資源的配置效率,還會扭曲風(fēng)險定價,導(dǎo)致金融資產(chǎn)總量過快膨脹和部分資產(chǎn)質(zhì)量下降,放大金融風(fēng)險。”

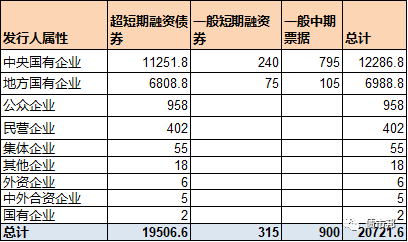

從包銷的發(fā)行人可以看到,央企占了大頭,其次是地方國企,民企包銷金額較少,其實也是從另一個方面驗證了,商業(yè)銀行包銷的水只會流向信用最好的優(yōu)質(zhì)發(fā)行人,中小民營企業(yè)很難分得一杯羹。

03

包銷成本如何計算

阿邦一位來自大行發(fā)行的兄弟對包銷成本做了一個定義,深以為然:

“包銷就是每次都以100塊錢買一樣真實價值(估值)低于100的東西,去換承銷規(guī)模和發(fā)行人的歡心。用來包銷的錢都是有機會成本的,即便包完以后恰好碰到收益率下行處置賺錢了,其實賺的是行里其他部門本來拿這錢,去配置貸款資產(chǎn)和其他債券的收益。”

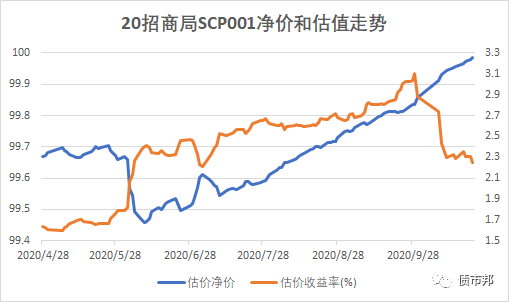

來看一筆今年的神券——今年4月27日發(fā)行的20招商局SCP001,期限180天,票面利率0.95%;這是個什么概念,發(fā)行當(dāng)日相同期限的國債收益率是1%。

包銷銀行以一己之力將企業(yè)信用提高到了中國主權(quán)信用的級別。

這筆明眼人都能看出來必虧的買賣,只要主承采取將包銷券持有至到期的策略,就不會有任何的會計上的損益。因為債券到期還本的特性,隨著到期日的臨近,凈價將越來越接近100元的面值,最后到期拿回來100元的本金和大約0.475元(按180天0.95%票面利率計算)的利息。

難道可以自豪地說,這筆包銷業(yè)務(wù)沒虧嗎?非也,這筆投資本來可以配置于其他更高收益的信用債,甚至是配置于相同期限的國債,考慮到資本占用和稅收優(yōu)惠后,那收益率也是大幅碾壓這個0.95%的神券。

所以說包銷損益的計算,必須基于機會成本,而非實際會計損益。

銀行之間PK包銷的會計損益,并沒有意義,會計虧損少,并不意味著你的包銷業(yè)務(wù)付出的成本低,有可能是你的包銷池子大,可以靠持有至到期去熨平損益罷了。

包銷機會成本怎么去計算?——債市上市首日的凈價與面值之間的差額。

下面舉個例子,20電網(wǎng)CP0006,票面利率1.57%,但是實際市場估值是2.58%,因為票面利率要低于市場估值,按照現(xiàn)金流貼現(xiàn)的計算公式,債券上市首日凈價99.016元低于100元的面值,主承銀行付出的機會成本大約為2212萬元(22.5億×0.98%)。

04

包銷的主承和發(fā)行人統(tǒng)計分析

基于前文所說的的包銷券鑒定和包銷機會成本測算,阿邦篩選了2020年1月1日至12月10日的公開發(fā)行的NAMFII公司信用類債券的包銷券,進行了損益的統(tǒng)計分析。

每筆包銷券主承機構(gòu)付出的機會成本等于:

承銷金額×(100-上市首日凈價)

總額20721億元的包銷債券,承銷機構(gòu)所付出的機會成本為57.67億元,機會成本比例在0.28%左右,其實這個比例其實已經(jīng)很大了,因為這些優(yōu)質(zhì)企業(yè)債券項目的承銷費率市價也不超過0.1%。

如果主承機構(gòu)在其他業(yè)務(wù)方面(存款、貸款、超額承銷費方面)無法找回來這0.18%的收益,那債券承銷業(yè)務(wù)就是干一筆虧一筆。

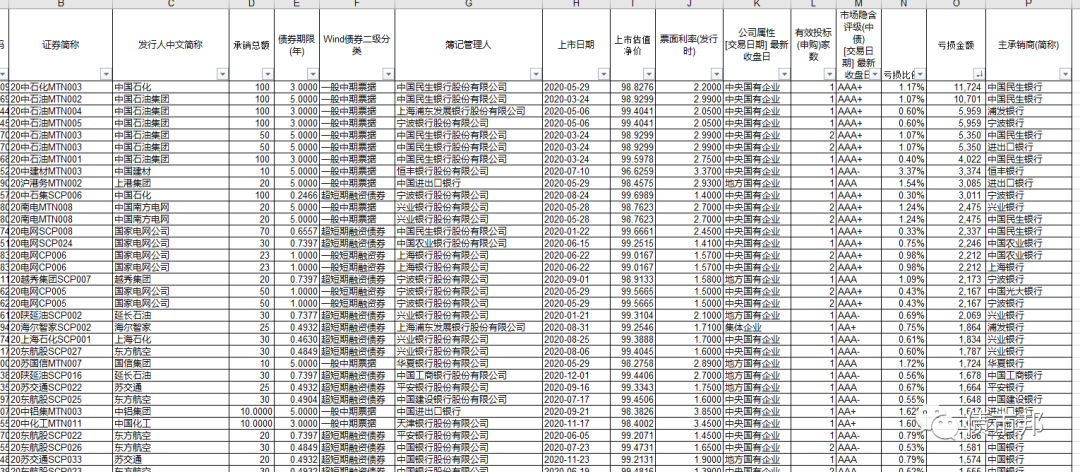

下圖是包銷金額超過100億元的主承統(tǒng)計情況:

從包銷項目金額上看,排名前五的承銷機構(gòu)是工行(2166億)、波行(1781億)、浦發(fā)(1675億)、中信(1604億)和農(nóng)行(1539億)

從包銷項目數(shù)量上看,排名前五的承銷機構(gòu)是浦發(fā)(143個)、工行(138個)、興業(yè)(138個)、中信(132個)和波行(127個)

可以看到包銷策略并不是均勻分布在各個銀行的,如大行里建行、郵儲相對克制,股份行里招行、北京銀行、上海銀行也參與較少。波行作為后起之秀,資產(chǎn)規(guī)模要遠(yuǎn)低于其他國股大行,但在包銷領(lǐng)域居然能站穩(wěn)行業(yè)第二把交椅。就沖這高層干承銷業(yè)務(wù)的決心和下的血本,不得不說,寧波銀行能成為A股里市凈率最高、最被資本所認(rèn)可的商業(yè)銀行,是有原因。

從包銷付出的機會成本上看,排名前五的承銷機構(gòu)是工行(69441萬元)、波行(50328萬元)、浦發(fā)(48936萬元)、興業(yè)(48467萬元)和民生(42205萬元)。民生在年初利率低點時參與的兩油、兩電的包銷吃了大虧,6月以后基本再不開展包銷業(yè)務(wù),但按機會成本測算,依然排在行業(yè)第五。

最后一個是平均的包銷損益率,這個其實是個衡量包銷戶效率的最佳數(shù)據(jù),損益率越低,意味著包銷相同金額的債券所付出的機會成本要更少。

損益率低的銀行,或是在議價能力上表現(xiàn)更突出,比如別人是99.5的價格包銷,但是你可以按99.7的價格談下來;或是在擇時上表現(xiàn)更好,善于選擇一個理想的時點開展包銷業(yè)務(wù),降低業(yè)務(wù)損失。

從成本控制角度看,排名前五的承銷機構(gòu)是中信銀行(0.12%)、交通銀行(0.17%)、招商銀行(0.17%)、上海農(nóng)商行(0.18%)和建設(shè)銀行(0.19%)。

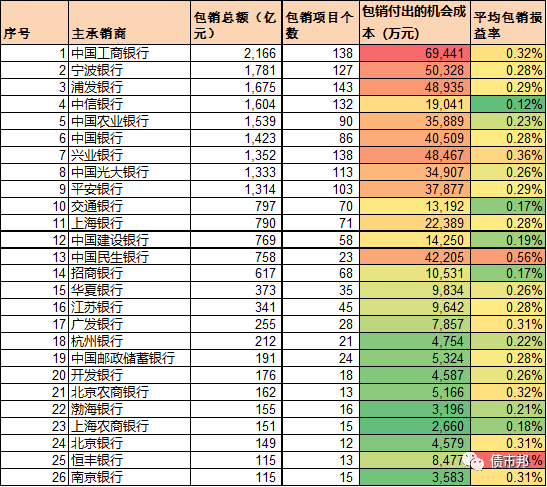

再來看看累計包銷發(fā)行金額超過100億元的發(fā)行人統(tǒng)計

從包銷發(fā)行額來看,排名前五的發(fā)行人是中石油(1320億)、國家電網(wǎng)(1245億)、中石化(850億)、東方航空(702億)和國電投(594億)

從包銷獲取的收益來看,沒錯,這里用的詞是收益,彼之砒霜吾之蜜糖,作為兩個博弈主體,主承付出的成本就是發(fā)行人獲取的收益。排名前五的發(fā)行人是中石油(52535萬)、國家電網(wǎng)(34396萬)、中石化(28442萬)、東方航空(23597萬)和國電投(16389萬)。

從包銷收益率來看,即衡量發(fā)行人薅銀行羊毛的指標(biāo),排名前五的發(fā)行人是上港集團(0.69%)、中國建材(0.53%)、國能集團(0.5%)、越秀集團(0.49%)和南方電網(wǎng)(0.41%)。參與這些發(fā)行人的債券競價包銷項目,要做好虧0.4%的心理預(yù)期。

對主承較為友好的發(fā)行人是廣新集團(0.07%)、中國中車(0.08%)、中國有色(0.08%)、首旅集團(0.11%)和光大集團(0.11%)。不過這個指標(biāo)也有局限性,就是沒有考慮久期的影響,中車的包銷券凈價損失低只是因為其發(fā)行的債券期限短而已,折成年化的bp偏離也挺大的。

你參與,或者不參與,包銷就在那里,不悲不喜。

你認(rèn)可,或者不認(rèn)可,包銷就在那里,不來不去。

你愛,或者不愛,包銷就在那里,不增不減。

后面阿邦打算就包銷這個頑疾的解決辦法,進行一點點思考,提供一絲絲建議,歡迎各位朋友交流討論。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“債市邦”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

原標(biāo)題: NAFMII債券包銷成本分析

債市邦

債市邦