作者:CRIC研究中心

來源:克而瑞地產研究

◎文/謝楊春、吳嘉茗

2025年1-9月,頭部代建企業擴張的意愿強烈,新增規模TOP20企業新增簽約建面為15771萬平方米,同比增幅達到31%。在頭部企業的積極拓展帶動下,前三季度代建項目的中標數量呈現穩步增長態勢,尤其在第三季度,中標項目數量再創新高。

01前三季度代建項目中標量同比增長18% 連續兩個季度穩步抬升

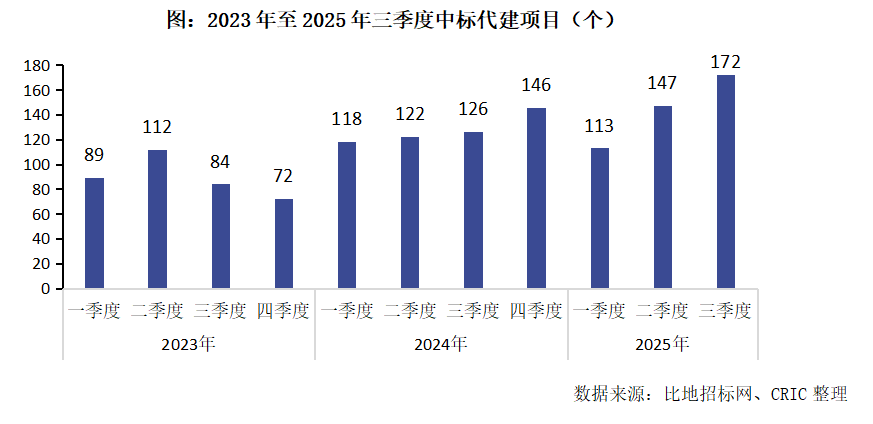

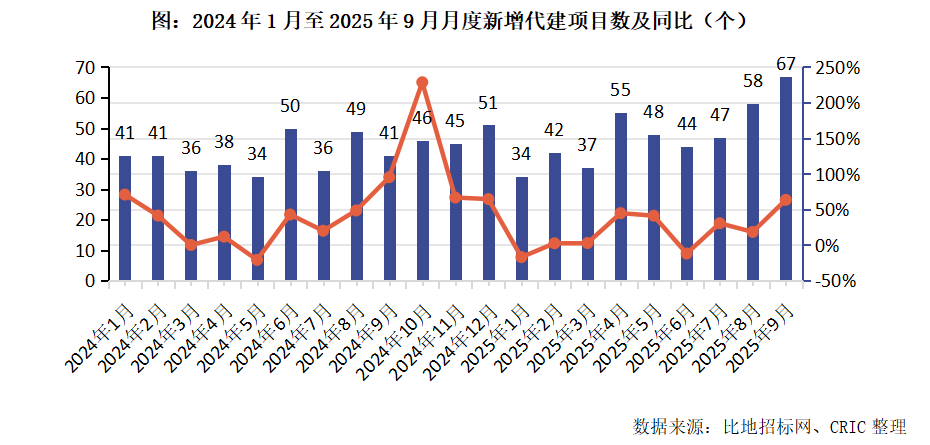

根據招標網數據顯示,2025年1-9月代建中標項目約為432個,同比增長18%,增速比2024年同期下降10個百分點,但是與半年度相比,增速有所回升。

從監測的中標數據來看,綠城管理的中標數量斷層領先其他企業,第三季度公開中標項目接近20個,其次龍湖龍智造、藍城集團、旭輝管理、金地集團等中標數量也顯著高于其他企業。第三季度中標項目中,有45%來由進駐代建領域并搭建專業代建平臺的企業競得,代建的總體集中度、專業度持續走高。

季度走勢而言,2025年前三季度單季度的中標數量持續走高,并且在第二季度、第三季度中標數量連續創新高,其中第三季度中標數量達到172個,同、環比增幅分別達到37%和17%。

總體來看,前三季度頭部代建企業強烈的擴張意愿有效推動了中標數量的顯著增長。在代建市場逐漸成為紅海、增量空間減少的環境下,已經具備規模優勢和品牌效應的企業仍在加速拓展,穩固自身優勢。

02國資類代建項目占比高位震蕩 村委會、合作社等委托小幅增加

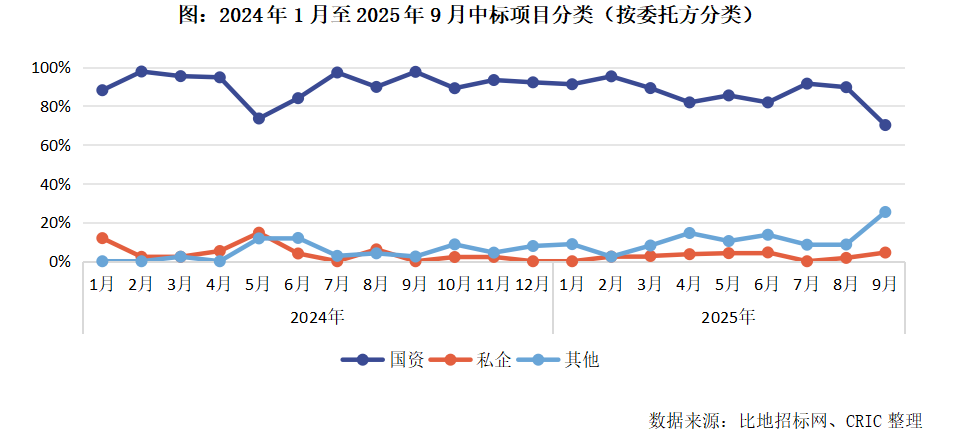

從代建項目的委托方來看,來自政府和國企方面的項目依然是公開市場的主力,包括城投土地、城市更新和部分城市配套設施相關標的。

值得注意的是,與2025年上半年相比,第三季度(尤其9月份)政府和國企委托占比有所下滑,9月份來自國資的招投標項目占比降至70%,與前8個月平均水平相比下降了接近20pts。來自國資類型的委托項目往往體量相對較大,類型也以安置/保障房項目、醫院、場館為主,品牌代建企業的專業能力在此類項目上能夠更好的凸顯,此類項目也對代建能力要求更高。

相應地,來自私企和其他類型委托方的占比小幅提升,此處提及的其他類型委托方中,以社區委員會、村民委員會或股份經濟合作社等類型為主。此類委托方的項目體量較小,多數中標金額在100萬元以下,中標公司也一般以小型建筑公司為主,此類項目難成為頭部代建企業的選擇,但是在公開招標市場中占比(按項目個數看)小幅提升。

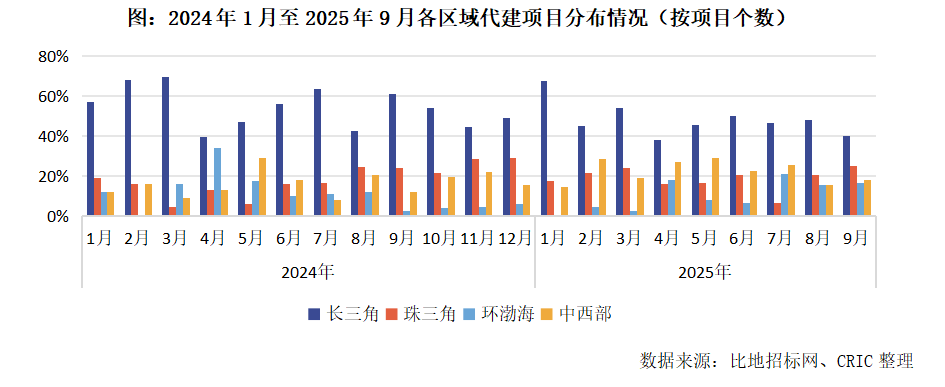

03長三角代建中標保持領先 但占比呈下降趨勢

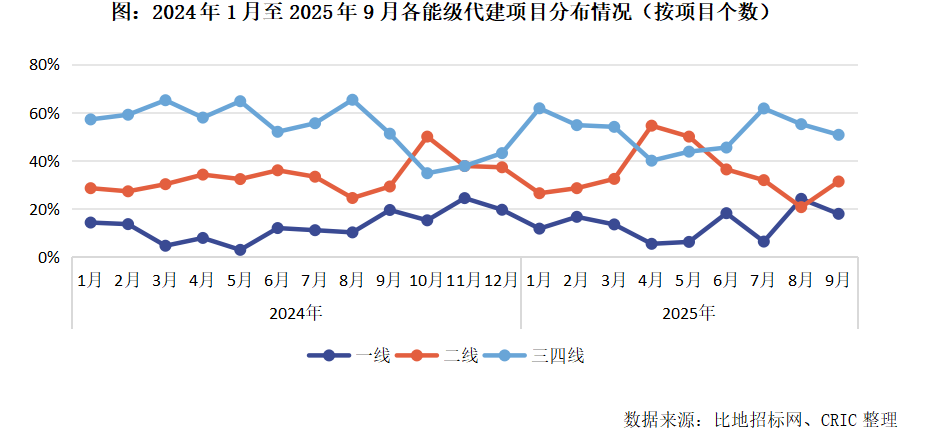

在項目分布層面,2025年第三季度中標代建項目的分布基本與上半年保持一致,三四線、長三角是主力區域:三四線占比仍保持五成左右,長三角占比高位下降、其他區域占比占比小幅上升。

從能級角度看,2025年前三季度一線、二線、三四線中標數量比例分別為14%、35%和51%,三四線為主力、一二線為輔的趨勢并未改變。但僅從第三季度來看,一線城市第三季度占比17%,呈現走高趨勢,相應地二線城市占比明顯回落。

從區域層面看,長三角依然占比最高,但呈現下降趨勢。2025年前三季度長三角中標數量占比47%,比二季度末占比下降4pts,僅看第三季度則長三角占比為45%;相應地,前三季度中西部項目數量占比22%,珠三角占比19%,環渤海占比12%。

排版:花卷

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“克而瑞地產研究”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

克而瑞地產研究

克而瑞地產研究